100パーセント通るファクタリングはある?絶対に通る・誰でも通るファクタリングの有無を解説【2026年2月最新】

結論として、100パーセント通る、誰でも絶対に通るファクタリング会社はありません。

正規のファクタリング会社は必ず審査を行っており、「100パーセント通る」などと謳っている業者は詐欺や闇金の可能性があるため注意が必要です。

実際に金融庁でもファクタリングを装った悪質業者を確認しており、注意喚起がされています。

貸金業登録を受けていない者が、ファクタリングを装って、業として、貸付け(債権担保貸付け)を行っている事案が確認されています。

引用元:金融庁

この記事のまとめ

- 100パーセント審査に通るファクタリング会社は存在せず、全てのファクタリング会社で審査が必須である

- 審査なしを謳うファクタリング会社は危険であり、信頼感のある会社の利用が推奨される

- 一方で、「必要書類の少ない業者」や「対応実績が多い業者」は審査が激甘な傾向にあるファクタリング業者の可能性がある

- 審査が緩いファクタリング会社を選ぶことで、他社で断られた売掛金でも買取してもらえる場合がある

- 上記の点を踏まえた上で、QuQuMoがおすすめ

- QuQuMoは、必要書類が「請求書」「通帳」「本人確認書類」の3種類のみ(※1)で、準備に手間もかかりにくい

- また、累計で8年以上(※2)の運営歴から豊富な取引実績があることが想定される

- 申し込み後に担当のサポートが付くため、審査に関して不安な点も確認しやすい

(※1,2 2026年1月時点 公式サイトに記載)

なお、審査の緩さに関わらず、ファクタリング会社を網羅的に知りたい方は、「ファクタリング会社のおすすめを紹介」の記事をご覧ください。

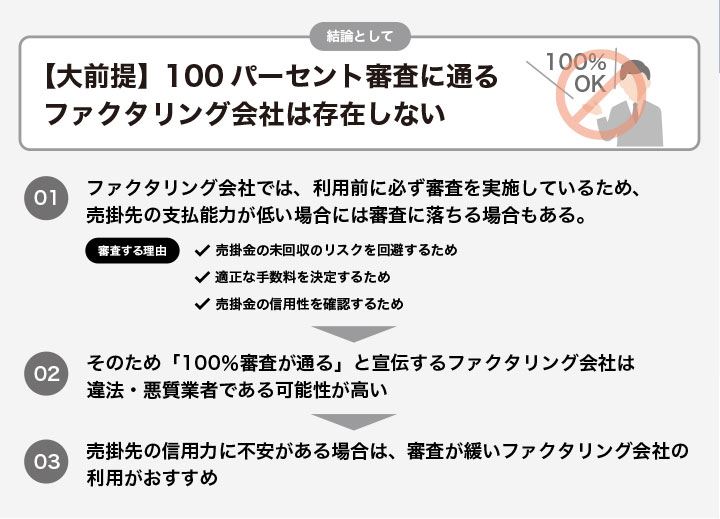

【大前提】100パーセント審査に通るファクタリング会社は存在しない

大前提として、100%の確率で審査に通過できるファクタリング会社は現実には存在しません。

審査を行わないとファクタリング会社が売掛金を回収できないリスクが高まるためです。

ここでは、100パーセント通るファクタリング会社が存在しない理由を詳しく解説していきます。

100パーセント審査に通るファクタリング会社は存在しない理由・代替案

ファクタリングでは審査が必須で行われる

あらゆるファクタリング会社では、利用前に必ず審査が行われます。

それは、ファクタリング会社にとって譲り受けた売掛債権を確実に回収できなければビジネスが成り立たないためです 。

ファクタリングの審査で重要だとされているのは、売掛先企業の支払能力など債権の信用度です 。そのため、売掛先の支払能力が低い場合には審査に落ちてしまうケースもあります 。

したがって、誰もが100%審査に通るようなファクタリング会社は実際のところ存在しません 。

【注意】審査なしのファクタリング会社は危険

「100%審査が通る」と謳うファクタリング会社が存在する場合は、警戒が必要です。

こうした業者を利用すると、多額な手数料を請求されるケースもあります 。

実際に「審査なし」を謳う業者の中には、実態として違法な高金利貸付(ヤミ金融)を行うもの がいる可能性もあります。

また、審査を省略する業者では反社会的勢力である可能性が排除ができず、利用者側のリスクも高まります。

違法・悪質業者である可能性が極めて高いため、このようなファクタリング業者の利用は絶対に避けてください。

審査が緩いファクタリング会社の利用がおすすめ

ファクタリングは銀行融資などの借入に比べ、審査のハードルが低い資金調達手段とされています。

しかし、審査通過率は会社ごとに異なるため、売掛先の信用力に不安がある場合には審査が甘い会社を選ぶことが大切です。

実際、審査通過率が90%以上と公表されているファクタリング会社も存在します。

例えば、アクセルファクターは93.3%~(※)と審査通過率の公表を行っており、審査に通りやすい会社と言えます。

(※2026年1月時点 公式サイトに記載)

ただし、審査が緩い分、最低利用額が高めに設定されていたり、審査に必要な書類が多いケースがあるためその点は確認が必要です。

ファクタリングの審査が行われる理由

ファクタリングの審査が行われる理由には、以下のようなものが挙げられます。

ファクタリングの審査が行われる理由

売掛金の未回収のリスクを回避するため

ファクタリング業者では、売掛債権の未回収による損失を防ぐために必ず事前に審査が行われます。

取引先の経営が不安定な場合、代金の支払いが滞る恐れが高く、ファクタリング会社に損失が発生する可能性があります。

そのため、審査時には取引先の支払能力や財務状況を詳しく調べ、債権が確実に回収可能か慎重に見極めることが重要です。

例えば、取引先が経営基盤の安定した大企業や官公庁である場合、貸倒れのリスクが低いため審査も比較的スムーズに進みます。

なお、「審査なし」「誰でも通る」と宣伝する業者は、リスクに見合わない高額手数料を請求する恐れがあり注意が必要です。

適正な手数料を決定するため

ファクタリング会社は、審査で判明したリスクの大きさに応じて適切かつ公正な手数料を提示しています。

これは、ファクタリング会社が利用者に代わり売掛金の回収不能リスクを背負っているためです。

審査の結果次第では、取引先の信用力が低く貸倒れリスクが高いと判断されれば、手数料も割高に設定される場合が多いです。

反対にリスクが低いと判断される売掛債権であれば、比較的低い手数料で進められる可能性が高まります。

審査が甘すぎる業者は、高い手数料を請求してリスクを利用者に転嫁する場合もあるため、利用時には十分に注意が必要です。

売掛金の信用性を確認するため

ファクタリング会社は、売掛金が実在し他社に重ねて譲渡されていないか確かめることを目的として審査を実施しています。

中でも、同じ債権を複数の会社に売却する「二重譲渡」や、存在しない債権をでっち上げる「架空債権」のような不正行為を防ぐことが重要です。

もし審査が行われなければ、架空債権や二重譲渡による悪質な申請が横行しかねず、ファクタリング会社が損失を被るリスクが大きく高まります。

このため、ファクタリング会社は請求書や契約書など取引の証拠書類を入念に確認し、債権が真実に基づくものであることを見極めています。

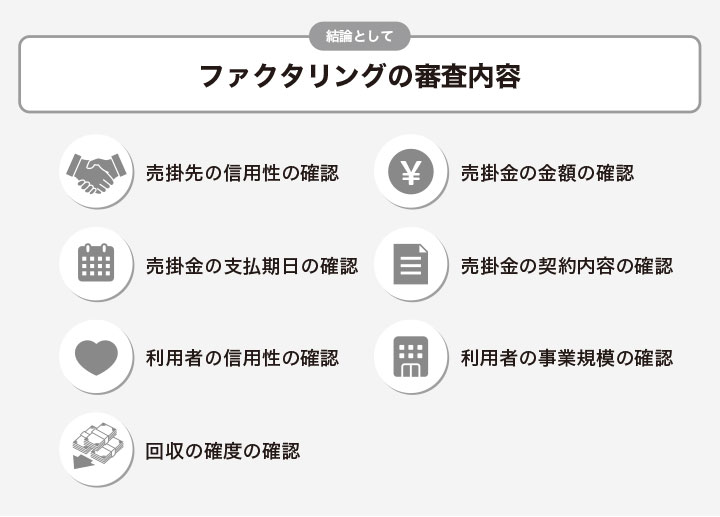

ファクタリングの審査内容

ファクタリングの審査内容には、以下のようなものがあります。

売掛先の信用性

ファクタリング審査では取引先(売掛先)の信用性が重要視されます。

これは、ファクタリングの審査基準として取引先企業が請求書に記載の金額を支払えるかが重視されるためです。

例えば、売掛先が上場企業や官公庁など社会的信用度の高い相手であれば、支払遅延や貸し倒れのリスクが低いため審査にも通りやすくなります。

一方で、取引先の信用度が低く、経営状態が安定していないケースなどは、売掛金が回収できない可能性が高いと判断され、審査に落ちる場合があります。

売掛金の金額

ファクタリング審査では、売掛金の金額が利用者の売上規模と不釣り合いな場合は審査通過が難しくなります。

極端な例では、年間売上が700万円の企業が同額の700万円の売掛金申請をした場合、取引として違和感があると判断されてしまいます。

また、売上高に対して売上金の額が大きく上回る場合、架空の債券を譲渡しようとしているのではないかと疑われてしまう恐れがあります。

実際、売掛金の額が大きいほど未回収リスクも高まるため、ファクタリング会社の審査が厳しくなる傾向があります。

売掛金の支払期日

ファクタリング会社の審査では、売掛金の支払期限が短いほど審査に通る可能性が高いといわれています。

一般的に支払期日は2カ月程度が理想とされており、それ以上長期になると審査に通る可能性が低くなる場合があります。

支払期日が長くなるほど予期せぬ事態が起こり、売掛金を回収できなくなるリスクも高まります。

そのため、支払サイトが極端に長い売掛金は審査に通らないケースもあり得ます。

売掛金の契約内容

ファクタリング会社は、売掛金の契約内容に何らかの問題がないかも審査で確認します。

中でも「債権譲渡禁止特約」付きの売掛金は、契約後のトラブルリスクが高いためファクタリング会社から買取を拒否されるケースが多いといえます。

例えば、売掛先が契約に反していることを理由に支払いを拒否する恐れがあるケースや、取引内容が明確でない売掛金の場合などは、ファクタリング会社から敬遠されがちです。

そのため、請求書や契約書・納品書など売掛金の実在を示す証拠書類の提出を求められることもあります。

利用者の信用性

基本的にファクタリングの審査では売掛先の信頼性が重視されますが、申し込み企業である利用者の信用性もチェックされることは少なくありません。

例えば、本人確認書類が不十分であったり過去に重大なトラブルを起こしていたりすると、利用者の信用不足と見なされて審査に落ちてしまう可能性があります。

また、反社会的勢力との関係が疑われる場合や過去に重大な契約違反を起こした経歴がある場合なども、審査通過は難しくなります。

さらに、利用者側の信用審査には架空債権の申請や債権の二重譲渡といった不正行為を未然に防ぐ目的もあります。

利用者の事業規模

ファクタリング会社は、申請された売掛金と利用者の事業規模との兼ね合いも審査で確認します。

売上規模に比べ極端に高額な売掛金を申請しても現実味がなく、審査に通るのは難しいでしょう。

一般的に、売上規模が小さい企業が自社の年商を大きく上回る金額の売掛金を売却することは考えづらく、ファクタリングは本来一時的な少額資金の調達手段と言えます

例えば、月の売上が数百万円の企業が、数千万円の売掛金を買い取ってもらおうとしている場合、不正が疑われる可能性があります。

なお、ファクタリング会社の中には個人事業主からの売掛債権に対応していない場合もあります。

回収の確度

ファクタリング会社は、最終的に売掛金を確実に回収できるかどうかを総合的に判断しています。

例えば、売掛金が税金滞納の差し押さえ対象となっているような場合は、ファクタリング会社にとって回収不能リスクが高いため審査に通るのは困難です。

そのため、ファクタリング会社は売掛先に税金の未払いや負債の返済の遅れがないかもしっかり審査し、差し押さえリスクの有無を確認しています。

また、一度譲渡した債権を別の会社に重ねて売却するいわゆる「二重譲渡」が疑われる場合も、審査には絶対に通りません。

審査に通りやすいファクタリング会社6選

QuQuMo

出典:QuQuMo

出典:QuQuMo

QuQuMoとは

(※評価の詳細はこちら)

(※評価の詳細はこちら)

QuQuMoは株式会社アクティブサポートが運営する2社間専用のオンラインファクタリングサービスです。

手続きがネットのみで完結し対面での面談が不要で、ファクタリングとして全国の企業や個人事業主が利用できます。

| 審査通過率 | 公式サイトに記載なし |

|---|---|

| 審査必要書類 | 請求書、通帳、本人確認書類 |

| 即日対応 | あり |

| 審査時間(※1) | 最短30分 |

| 手数料(※2) | 1%~(上限記載なし) |

| 取引形式 | 2社間 |

| 買取最低額 | 下限なし |

| 申し込み方法 | オンライン(Web申込) |

| 運営会社 | 株式会社アクティブサポート |

(※1,2 2026年1月時点 公式サイトに記載)

QuQuMoでファクタリングを行うメリット

QuQuMoでファクタリングを行うメリット

- 請求書と通帳、本人確認書類の3点のみ(※1)で審査完了するため、比較的審査に通りやすい

- オンライン完結で全国対応している

- 最短2時間(※2)入金の即日ファクタリング対応

(※1,2 2026年1月時点 公式サイトに記載)

QuQuMoでは請求書と通帳のみで審査を受けることが可能で、個人事業主であっても利用ができるため、比較的審査が緩いファクタリングサービスと言えます。

実際に銀行の借り入れがあっても審査を通過し、資金調達ができる可能性がある旨が記載されています。

また、QuQuMoでは申込みから審査、契約、入金まで全てオンラインで完結できる点も特徴です。

そのため、店舗への来店や対面での打ち合わせが一切不要で、ファクタリング即日の資金調達プロセスを効率化しています。

これにより地方在住の事業者でも都市部と同様のスピードで資金調達が可能になり、移動時間や交通費を削減しながら迅速な資金繰り改善を実現できます。

以上の点から、QuQuMoは緩い審査を期待する事業主や、オンラインでファクタリングを完結させたい事業主におすすめです。

QuQuMoの評判について知りたい方は、「QuQuMoの評判」の記事をご覧ください。

QuQuMoでファクタリングを行うデメリット

・土日祝日は入金対応していない

GrowthPartners税理士法人代表、税理士(登録番号129666)

山岸 秀地

QuQuMoは、申し込みから即日で入金される可能性があります。

そのため、早めに資金の調達が必要な事業者におすすめのサービスと言えるでしょう。

アクセルファクター

出典:アクセルファクター

出典:アクセルファクター

アクセルファクターとは

アクセルファクターは、株式会社アクセルファクターが運営を行っているファクタリングサービスです。

第三者機関が行なった「安心して利用できるファクタリングサービス」でNo.1(※)を獲得している実績から、初めてのファクタリングで不安がある場合でも利用しやすいです。

(※調査機関:日本マーティングリサーチ機構

調査期間:2022年4月25日〜2022年8月2日)

| 審査通過率(※1) | 93.3%〜 |

|---|---|

| 審査必要書類 | 請求書等、本人確認書類、通帳コピー、確定申告書 など |

| 即日対応 | あり |

| 審査時間(※2) | 最短1時間 |

| 手数料(※3) | 0.5~12% |

| 取引形式 | 2社間・3社間 |

| 買取最低額(※4) | 30万円 |

| 申し込み方法 | Webフォーム(24時間)、電話 |

| 運営会社 | 株式会社アクセルファクター |

(※1~4 2026年1月時点 公式サイトに記載)

アクセルファクターでファクタリングを行うメリット

- 審査通過率が93.3%~(※1)と高く、審査落ちする可能性が低い

- 手数料が0.5%〜(※2)と業界最安級(※3)で現金化ができる

- 最短2時間(※4)で入金まで完了する

(※1~4 2026年1月時点 公式サイトに記載)

アクセルファクターでファクタリングを行うメリット

アクセルファクターは、過去の申込者の審査通過率の実績が93%以上(※1)と高水準となっています。100%ではないものの、大半が審査を通過して現金化をできている状況です。

また、買取の手数料が0.5%〜(※2)と業界内でも比較的安価となっています。上限も明確に提示されており、料率も12%(※3)と比較的安価になっています。

審査の通過率が高いサービスでは、それに伴い手数料が高額になるケースが多いため、その点も安心感を持ちやすいです。

加えて、現金の入金までのスピード感もあり最短で2時間程度(※4)で対応してもらえます。

このような特徴からアクセルファクターは、審査通過率がなるべく高いサービスを利用したい事業者や、併せて手数料もなるべく抑えたい事業者におすすめのサービスと言えるでしょう。

※1〜4:2026年1月時点 公式サイトに記載

アクセルファクターの評判について知りたい方は「アクセルファクターの口コミ評判」も参考にしてください

アクセルファクターでファクタリングを行うデメリット

・土日の審査や入金の対応は行っていない

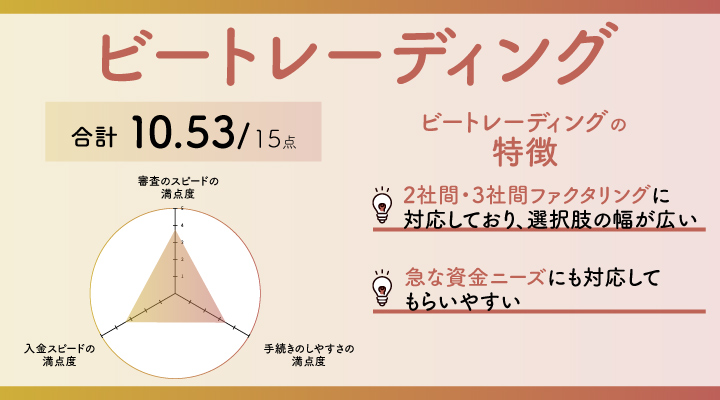

ビートレーディング

出典:ビートレーディング

ビートレーディングとは

(※評価の詳細はこちら)

(※評価の詳細はこちら)

ビートレーディングは2012年設立以来の実績により8万社以上(※1)の資金調達支援を行い、ファクタリング業界では審査基準が明確な老舗サービスです。

全国対応で2社間・3社間どちらのファクタリングにも対応しており、最短2時間(※2)での資金化も実現しています。

(※1,2 2026年1月時点 公式サイトに記載)

| 審査通過率 | 公式サイトに記載なし |

|---|---|

| 審査必要書類 | 債権に関する資料(請求書・注文書等)、通帳のコピー(2カ月分) |

| 即日対応 | あり |

| 審査時間(※1) | 最短30分 |

| 手数料(※2) | 2〜12% |

| 取引形式 | 2社間・3社間 |

| 買取最低額 | 下限なし |

| 申し込み方法 | オンライン(Web申込)および電話、LINE、メール |

| 運営会社 | 株式会社ビートレーディング |

(※1,2 2026年1月時点 公式サイトに記載)

ビートレーディングでファクタリングを行うメリット

ビートレーディングでファクタリングを行うメリット

- 3社間ファクタリングに対応しており、審査の通りやすさに期待ができる

- ファクタリングに関する豊富な実績がある

ビートレーディングは、申込みから入金まで最短2時間(※)での実行が可能で、急な資金ニーズにも迅速に対応できるファクタリングサービスです。

(※2026年1月時点 公式サイトに記載)

審査のスピードが早いことから、比較的審査内容も少ないことが想定されます。

また、3社間ファクタリングにも対応しているため、2社間ファクタリングのみ利用できる会社と比較して、審査に通過しやすいと言えます。

加えて、診療報酬や介護報酬なども取り扱っており、様々な業種のニーズに柔軟に応える審査体制を整えています。

豊富な取引実績から企業の状況に応じた柔軟な対応も可能で、初回利用でも安心感を持ってファクタリングを利用できます。

そのため、ビートレーディングは3社間ファクタリングを利用して審査通過率を高めたい事業主におすすめです。

ビートレーディングの評判について知りたい方は、「ビートレーディングの評判」の記事をご覧ください。

ビートレーディングでファクタリングを行うデメリット

・審査通過率が公表されていない

PMG

出典:PMG

PMGとは

PMGはピーエムジー株式会社が提供するファクタリングサービスで、総数51,999件以上(※)の契約数を誇る大手会社です。

(※2026年1月時点 公式サイトに記載)

2社間・3社間の両方に対応しており、審査緩いファクタリングとして個人事業主から法人まで幅広く利用されています。東京・大阪・福岡に主要拠点を構え、全国各地に営業所を展開しています。

| 審査通過率 | 公式サイトに記載なし |

|---|---|

| 審査必要書類 | 決算書(2期分可)、通帳(3カ月分)、請求書 |

| 即日対応 | あり |

| 審査時間(※1) | 最短30分 |

| 手数料(※2) | 2%〜 |

| 取引形式 | 2社間・3社間 |

| 買取最低額(※3) | 50万円 |

| 申し込み方法 | Webフォーム(24時間)または電話 |

| 運営会社 | ピーエムジー株式会社 |

(※1~3 2026年1月時点 公式サイトに記載)

PMGでファクタリングを行うメリット

PMGでファクタリングを行うメリット

- 柔軟な対応が期待でき、比較的審査に通りやすい

- 必要書類が少なく提出が簡単なファクタリング対応

- 最短30分(※)の審査回答でファクタリング即日入金可能

(※2026年1月時点 公式サイトに記載)

PMGは比較的審査が承認されやすく、赤字決算や税金滞納がある場合でも、売掛債権の信用度を重視した独自審査により承認を受けられる可能性があります。

また、PMGでは独自の審査システムを採用することでスピーディーな迅速対応を実現しており、審査回答は最短30分(※1)、契約から送金まで最短1.5時間(※2)で即日資金化が可能です。

(※1,2 2026年1月時点 公式サイトに記載)

そのため、急な資金ニーズが発生した場合でも、当日中に資金調達を完了させることができ、事業継続に必要な運転資金を迅速に確保できるでしょう。

上記の点から、PMGは赤字決算など審査に関する不安要素がある事業者におすすめです。

PMGの評判について知りたい方は、「ピーエムジー株式会社はやばい?」の記事をご覧ください。

PMGでファクタリングを行うデメリット

・50万円未満(※)の買取には対応していない

(※2026年1月時点 公式サイトに記載)

GrowthPartners税理士法人代表、税理士(登録番号129666)

山岸 秀地

PMGは、利用企業の財務状況よりも売掛先の信用を重視しています

そのため、銀行融資が難しい場合でも審査に通る可能性があるでしょう。

日本中小企業金融サポート機構

日本中小企業金融サポート機構とは

日本中小企業金融サポート機構は、ファクタリング業界では珍しい非営利団体として運営されています。

2026年2月時点の実績で支援総額489億円(※)を達成しています。

| 審査通過率 | 公式サイトに記載なし |

|---|---|

| 審査必要書類 | 口座の取引明細(直近3カ月分)、請求書 |

| 即日対応 | あり |

| 審査時間(※1) | 最短30分 |

| 手数料(※2) | 1.5%~(上限記載なし) |

| 取引形式 | 2社間・3社間 |

| 買取最低額 | 無制限 |

| 申し込み方法 | 電話またはお問い合わせフォーム、メール、LINE |

| 運営会社 | 一般社団法人 日本中小企業金融サポート機構 |

(※1,2 2026年1月時点 公式サイトに記載)

日本中小企業金融サポート機構でファクタリングを行うメリット

日本中小企業金融サポート機構でファクタリングを行うメリット

- 少額のファクタリングにも対応しており、審査の緩さに期待ができる

- 非営利団体運営で比較的低コストでファクタリングできる

日本中小企業金融サポート機構は非営利団体として運営されているため、一般的なファクタリング会社と比べて低コストな手数料でサービスを提供しています。

利益追求を目的としない組織体制により、利用者にとってより有利な条件でのファクタリングが可能となっています。

また、日本中小企業金融サポート機構では少額のファクタリングに対応しており、買取最低額は設定されていません。

少額のファクタリングに対応している業者は審査が比較的緩い場合があるため、日本中小企業金融サポート機構も審査の緩さに期待ができます。

上記の点から、手数料を抑えたい事業主や、少額ファクタリングを行いたい事業主におすすめです。

日本中小企業金融サポート機構の評判について知りたい方は、「日本中小企業金融サポート機構の評判」の記事をご覧ください。

日本中小企業金融サポート機構でファクタリングを行うデメリット

・完全非対面でのファクタリングのため、直接相談ができない個人には不向き

買速

買速とは

買速は最短30分(※)の資金調達を重視しているファクタリング会社です。

(※2026年1月時点 公式サイトに記載)

zoomやクラウドサインを活用したオンライン契約に対応し、赤字決算や税金滞納でも独自審査により柔軟に対応しています。

| 審査通過率(※1) | 80%以上 |

|---|---|

| 審査必要書類 | 通帳コピー、身分証、請求書 |

| 即日対応 | あり |

| 審査時間(※2) | 30分以内 |

| 手数料(※3) | 2%~10% |

| 取引形式 | 2社間・3社間 |

| 買取最低額(※4) | 10万円 |

| 申し込み方法 | 電話(平日9:00~19:00)またはメールフォーム(24時間受付) |

| 運営会社 | 株式会社アドプランニング |

(※1~4 2026年1月時点 公式サイトに記載)

買速でファクタリングを行うメリット

買速でファクタリングを行うメリット

- 審査通過率80%以上(※1)で他社で断られた場合でも審査に通る可能性がある

- 必要書類が揃えば最短30分(※2)で振込完了できる

(※1,2 2026年1月時点 公式サイトに記載)

買速は審査通過率80%以上(※1)という業界でも高い通過率を誇り、他のファクタリング会社で審査に落ちた場合でも、審査に通過する可能性が高いです。

赤字決算や税金滞納がある企業でも利用可能で、従来の金融機関では対応困難なケースにも対応できる可能性がある審査体制を構築しています。

また、買速では必要書類が揃っていれば審査時間はわずか30分程度(※2)で完了し、即日での資金調達が可能となっています。

売買手数料も2〜10%(※3)と上限が明確に設定されているため、資金計画も立てやすくなっています。

(※1~3 2026年1月時点 公式サイトに記載)

そのため、買速は審査通過率が高い業者に依頼したい事業主方におすすめです。

買速でファクタリングを行うデメリット

・2社間ファクタリング専門のため3社間ファクタリングを希望する場合は利用不可

審査が緩いファクタリング会社の特徴

審査通過率を公開している

審査通過率を公式サイトで公表しているファクタリング会社は、審査基準が比較的緩やかな傾向にあります。

これは、審査通過率が高いサービスは様々な業種や規模の企業を受け入れている可能性が高く、申込企業の信用調査を厳格に行わず契約を進めるケースが多いことを示すためです。

例えば、審査通過率が90%以上と公表しているサービスも存在し、申し込みをすれば高い確率で資金調達につなげられるでしょう。

少額のファクタリングに対応している

小口の売掛債権からでも買い取ってくれるファクタリング会社は、比較的審査に通りやすい傾向があります。

取引額が小さい場合、万一回収不可となってもファクタリング会社側の損失が少なくて済むため、審査基準に柔軟性が生まれやすいです。

実際、1万円程度の少額から利用可能なサービスもあり、資金に余裕のない小規模事業者でも気軽に申し込めるよう工夫されています。

ただし、極端に少額な売掛金は買取対象外とする会社もあるため、最低利用金額の有無を確認しておきましょう。

必要書類が少ない

提出を求める書類が最小限で済むファクタリング会社では、手続きを迅速化しており審査のハードルも低めです。

詳細な財務状況の提出を求めず、主に請求書や直近の通帳コピーなど基本的な書類のみで審査を進めるケースが一般的です。

例えば、あるサービスでは請求書と通帳コピーの2点のみで申請可能となっており、煩雑な手続きを省いてスムーズに契約まで進められます。

ただし、必要書類が少なくても提出漏れや不備があると信用を損ね、かえって審査が難航する恐れがあるため、指定された書類は事前にしっかり準備することが大切です。

オンラインで完結できる

契約まで完全オンラインで完結できるファクタリング会社は、対面での厳格な審査を必要としないため、比較的通りやすいと言えます。

来店や面談が不要なオンライン形式のサービスなら、利用者にとって手続きが簡略化されスピーディーです。

実際、書類をサイト上にアップロードするのみで申し込みでき、早ければ数時間で入金が完了するケースもあります。

オンライン完結型であれば移動の手間がない分、忙しい事業者でも迅速に資金調達しやすいでしょう。

償還請求権なしで契約ができる

ファクタリングは基本的に償還請求権なしの契約が行われるため、万が一売掛先から入金が得られなくても利用者が買い戻し義務を負うことはありません。

この方式を採用しているファクタリング会社では、売掛先(取引先企業)の信用力を重視して審査するため、利用者自身の信用状況については比較的甘く判断される傾向があります。

ただし、契約内容によっては償還請求権ありのファクタリングも存在し、その場合は手数料を高く設定する代わりに審査を緩めているケースもあります。

安易に通りやすいからといってリコース契約を選ぶと、万一の場合に利用者が債権を買い戻すリスクを負う点に注意が必要です。

ファクタリングの実績が多い

取引実績が豊富で累計の買取額や契約件数を公式サイト上で公開しているファクタリング会社は、多様な業種・規模の企業と取引した経験があると言えます。

実績豊富な一例として、ビートレーディング社は累計買取額1,670億円(※1)・月間契約数1,500件(※2)を達成しており、多くの企業に資金提供してきた実績を誇ります。

このように取引件数の多い会社ほど過去に審査通過させた事例が多数あるため、結果として柔軟な審査基準を採用しているケースが多いでしょう。

また、豊富な実績を持つ会社であれば、仮に通常は審査が難しい状況であっても資金繰りの相談に乗ってもらえる場合があります

(※1,2 2026年1月時点 公式サイトに記載)

ファクタリングの審査に通りやすくするためのポイント

ファクタリングの審査に通りやすくするためには、信用度の高い取引先の売掛債権を選ぶことは大事です。

売掛金の支払いを行うのは取引先企業であるため、ファクタリングの審査ではその取引先の信頼性が重要視されます。

また、必要書類を不備なく揃えて提出することは、ファクタリング審査を通過するための基本的な対策です。

例えば、官公庁や大手企業などが高い取引先からの売掛金は、支払遅延や貸し倒れのリスクが低いため、審査が円滑に進みやすい傾向にあります。

なお、「審査に100%通る」と謳うファクタリング業者は違法・悪質な可能性が高く、利用は避けるべきでしょう。

ファクタリングの審査に通らない理由

ファクタリングの審査は融資よりも柔軟とされていますが、それでも一定の条件を満たさない場合には否決されることがあります。

これはファクタリング会社が取引先の支払能力を重視しているためで、売掛先企業の財政状況や信用度に問題がある場合は審査通過の可能性が極めて低くなります。

また、請求書など必要書類に不備や記載ミスがある場合も、審査に通らない原因となり得ます。

例えば売掛先が法人ではなく個人である場合、基本的に買取対象外となり、仮に個人事業主が相手でも法人より審査は厳しくなります。

そのため、事前に必要書類を正確に準備し、万一審査に落ちた場合は原因を確認して対策することが重要です。

【2026年最新】審査通過率を公開しているファクタリング会社の評価

ここでは審査通過率を公開している、ファクタリング会社の口コミ評価を紹介します。

| サービス名 | 審査通過率(※1) | Googleマップの評価(※2) |

|---|---|---|

| アクセルファクター | 93.3% | 3.9/5(54件) |

| ベストファクター | 92.20% | 3.3/5(20件) |

| ZIST | 93% | 4.9/5(15件) |

出典:Googleマップ

※1 2026年2月時点 公式サイトに記載

※2 2026年2月8日時点

審査に通りやすいファクタリング会社に関する質問

個人事業主は審査に通りにくい?

個人事業主のファクタリング審査は、実際のところ法人よりも厳しい傾向にあります。

大半の場合、個人であるというのみで審査における不利な要素と見なされ、結果として落とされやすくなってしまいます。

これは、個人事業主は法人に比べ信用情報が乏しく事業規模も小さいため、ファクタリング会社からリスクが高いと判断されがちです。

例えば、個人事業主でも利用できる「QuQuMo(ククモ)」では通帳と請求書、本人確認書類の3点のみ(※)で審査してもらえるなど、個人でも利用しやすいサービスも存在します。

(※2026年1月時点 公式サイトに記載)

そのため、事前に希望するファクタリング会社が個人事業主を受け付けているか確認しておくことが重要です。

赤字や滞納している場合でも審査に通る?

赤字決算や税金滞納がある状況でも、ファクタリングの審査に通過できる可能性はあります。

これは融資の場合と異なり、ファクタリングでは利用企業の財務状況よりも売掛先(取引先)の信頼性の審査に重きが置かれており、業績が赤字でも資金調達が可能なためです。

ただし、税金滞納を繰り返していたり支払う意思が全く見られない場合は、ファクタリング会社にリスクが高いと判断され、審査を通してもらえないこともあります。

もちろん、「誰でも通る」「100%審査通過」といった宣伝をしている業者は違法な場合が考えられるため、利用しないよう注意しましょう。

ファクタリングを行ったことのある方へのアンケート

| 調査概要 | ファクタリングを行ったことのある方へのアンケート概要 |

|---|---|

| 調査方法 | オンラインアンケート |

| 調査対象 | ファクタリングサービスを利用した経験がある法人・個人事業主の方 |

| 調査対象者数 | 62人 |

| 事業形態 | 法人 | 個人事業主 |

|---|---|---|

| 人数 | 19人 | 43人 |

| 割合 | 30.65%% | 69.35%% |

| 売掛金 | 〜10万円未満 | 10万円〜50万円未満 | 50万円〜100万円未満 | 100万円〜300万円未満 | 300万円以上 |

|---|---|---|---|---|---|

| 人数 | 15人 | 15人 | 19人 | 13人 | 0人 |

| 割合 | 24.19% | 24.19% | 30.65% | 20.97% | 0.00% |

利用したことのあるファクタリングサービスはどこですか?

| 業者名 | 利用者数 |

| PMG | 10 |

| QuQuMo | 23 |

| ビートレーディング | 19 |

| 日本中小企業金融サポート機構 | 8 |

| その他 | 2 |

審査のスピードに関する満足度はどうでしたか?

| 業者名 | とても満足 | 概ね満足 | 普通 | 少し不満 | とても不満 | 平均点数 |

| PMG | 3 | 3 | 3 | 1 | 0 | 3.80 |

| QuQuMo | 4 | 14 | 4 | 1 | 0 | 3.91 |

| ビートレーディング | 1 | 14 | 3 | 0 | 1 | 3.74 |

| 日本中小企業金融サポート機構 | 0 | 5 | 3 | 0 | 0 | 3.63 |

| その他 | 1 | 0 | 1 | 0 | 0 | 4.00 |

審査の通過のしやすさに関する満足度はどうでしたか?

| 業者名 | とても満足 | 概ね満足 | 普通 | 少し不満 | とても不満 | 平均点数 |

| PMG | 2 | 3 | 4 | 0 | 1 | 3.50 |

| QuQuMo | 4 | 13 | 5 | 1 | 0 | 3.87 |

| ビートレーディング | 1 | 10 | 5 | 2 | 1 | 3.42 |

| 日本中小企業金融サポート機構 | 0 | 5 | 0 | 2 | 1 | 3.13 |

| その他 | 1 | 1 | 0 | 0 | 0 | 4.50 |

手続きのしやすさに関する満足度はどうでしたか?

| 業者名 | とても満足 | 概ね満足 | 普通 | 少し不満 | とても不満 | 平均点数 |

| PMG | 3 | 3 | 2 | 2 | 0 | 3.70 |

| QuQuMo | 2 | 16 | 3 | 2 | 0 | 3.78 |

| ビートレーディング | 1 | 8 | 7 | 3 | 0 | 3.37 |

| 日本中小企業金融サポート機構 | 3 | 3 | 2 | 0 | 0 | 4.13 |

| その他 | 1 | 0 | 1 | 0 | 0 | 4.00 |

GrowthPartners税理士法人代表、税理士(登録番号129666)、著書:9割の社長が勘違いしている資金調達の話

山岸 秀地

100 パーセント通るファクタリングが存在しない理由は、売掛先の倒産や支払遅延が発生するリスクも高まり、資金回収ができずファクタリング会社が損失を負うことになるためです。

最終的にファクタリング会社自体が倒産する危険があります。