必ず借りれるビジネスローンはある?【2025年12月最新】個人事業主・法人向けの借りやすいビジネスローンを紹介

本記事のまとめ

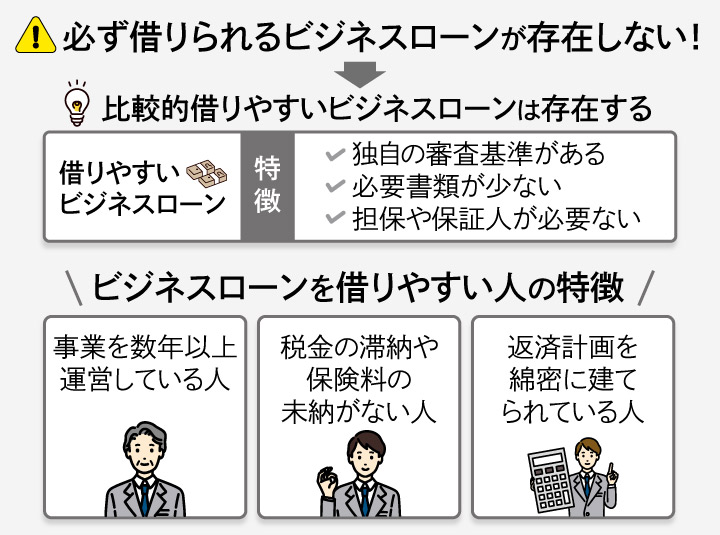

- 結論として、法人でも個人事業主でも必ず借りられるビジネスローンは存在していない

- 理由として、「審査の義務が貸金業法によって定められている」「貸し手が回収リスクを避けるため審査をおこなう」ことが挙げられる

- しかし、「ノンバンク系のビジネスローン」や「保証人・担保なしのビジネスローン」を選ぶことで、借りやすくなる可能性はある

- 上記を踏まえたビジネスローンのおすすめサービスはAGビジネスサポート

- AGビジネスサポートはノンバンク系のビジネスローンであり、担保と保証人は原則不要で借りられる(※1)

- また、赤字決算の事業者でも審査を受け付けており、将来性を加味した上で審査に通る可能性がある

- さらに、50万円~(※2)の少額融資に対応しているのも特徴の1つ

(※1 ただし、法人の場合は代表者が原則連帯保証)

(※2 2025年11月時点 公式サイトに記載 )

【結論】必ず借りれるビジネスローンはない

結論として、必ず借りれるビジネスローンはありません。

どれほど条件が良いビジネスローンでも、金融各社の審査規定および貸金業法により審査を省略することは禁じられているためです。

特に、融資業者は貸し倒れリスクを避ける観点からも、審査なしでの貸し付けを行うことは考えにくいと言えます。

しかし、審査に通りやすい特徴を持つビジネスローンを選ぶことにより、資金の確保の可能性を高めることは可能です。

借りられない主因

ビジネスローンで希望額が借りられない主因は、金融機関から見た申込人の信用力が不足していることです。

貸金業法も踏まえ、各社が独自の審査をし、融資の可否を判断しています。この法律によって、すべての金融機関は貸付時に申込者が返済できるかを確認する義務があります。

もし、無審査などと謳う金融業者がいれば、闇金などの違法業者である可能性があり危険です。

また、融資業者も事業継続のため、返済見込みのない相手への貸し付けは避ける必要があると言えます。

ビジネスローンの審査の難易度

ビジネスローンの審査は、銀行からの借入よりも低いハードルで設定されている傾向にあります。

銀行での借り入れは事業の将来性はもちろん、赤字がないか、税金の滞納がないかに至るまで詳しく調査される傾向にあります。

一方でビジネスローンに関しては、赤字があっても審査の申込ができるサービスが存在しているため、銀行と比較すると借りやすい業者と言えるでしょう。

しかし、前述したように必ず借りられるわけではない点に注意が必要です。

【代替案】比較的借りやすいビジネスローンを使う

必ず借りられるビジネスローンは存在しないものの、比較的借りやすい商品を選択し資金調達の可能性を高められます。

比較的借りやすいとされるビジネスローンは、従来の銀行からの借入より審査の柔軟性が高く、中小企業や個人事業主の需要に合わせてくれる特徴があります。

これらの商品を選ぶことで、資金繰りの改善や事業拡大の機会を獲得しやすくなります。

具体的には、ノンバンク系や中小消費者金融のビジネスローンなどが該当しますが、金利や融資条件をしっかりと比較検討することが重要です。

比較的借りやすいビジネスローンの特徴

比較的借りやすいビジネスローンには、独自の審査基準による柔軟性という共通点があります。

これらの商品では、決算書の内容のみでなく、事業の将来性や代表者の信用力も含めて総合的に判断されるため、銀行融資で断られた場合でも借りられる可能性が残されています。

また、必要書類が少なく抑えられており、通常2~4種類程度の提出で申し込める利便性も大きな魅力です。

さらに、担保と保証人なしで申し込みでき、即日から数日での資金調達に対応している点も特徴として挙げられます。

ただし、これらの利便性の代償として、金利は銀行融資より高めに設定されている点は注意が必要です。

ビジネスローンの審査に通過しやすい事業者の特徴

比較的審査に通りやすい経営者は、事業の安定性と現状の財務状況に問題がないことを示せる事業者です。

具体的には、事業を継続して数年以上運営しており、売上の入金実績や取引履歴を証明できる状況にある法人または法人代表者、個人事業主が該当します。

また、現在進行中の税金滞納や社会保険料の未納がない状態を保っている経営者は、責任感のある事業運営者として評価されやすくなります。

さらに、借入希望額を抑え、具体的な返済計画を立てられる方は金融機関からの信用を得やすいです。

一方で、個人の信用情報として過去に延滞したことがある場合や他社での多くの借入がある場合は、審査が通りにくくなる可能性が高いです。

借りやすいビジネスローン5選を紹介

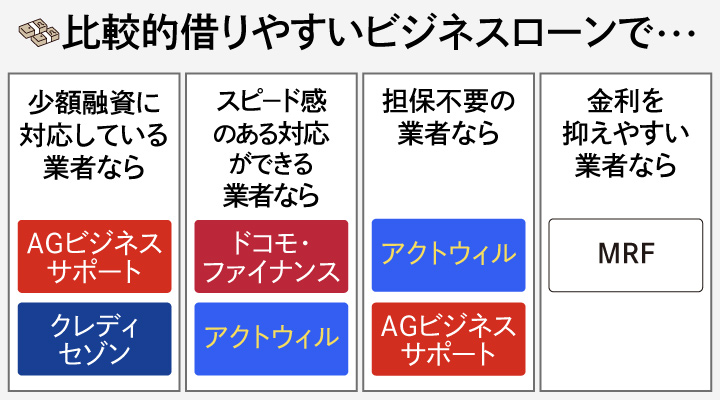

以下の画像は、比較的借りやすいビジネスローンを重視する項目別に整理したものとなります。

AGビジネスサポート

出典:AGビジネスサポート

AGビジネスサポートとは

※レーダーチャートの詳細はこちら

AGビジネスサポートは、アイフルグループの事業ノウハウを結集してつくられたビジネスローン会社で、中小企業事業者の短期間での資金ニーズに対応し、事業者が借りられる環境を提供しています。

2001年1月に設立され、融資実績を積み重ねながらビジネスローンサービスを展開しており、対応地域も全国となっています。

| 独自の審査基準 | あり |

|---|---|

| 種別 | ノンバンク |

| 融資可能金額(※1) | 50万円〜1,000万円(※事業者向けビジネスローン) |

| 担保 | 不要 |

| 保証人 | 原則不要(※ただし、法人の場合は代表者が原則連帯保証) |

| 必要書類 | (法人)代表者の本人確認書類、決算書 等/(個人事業主)本人確認書類、確定申告書、当社所定の事業内容確認書 等 |

| 金利(※2) | 実質年率3.1%〜18.0%(※事業者向けビジネスローン) |

(※1,2 2025年11月時点 公式サイトに記載 )

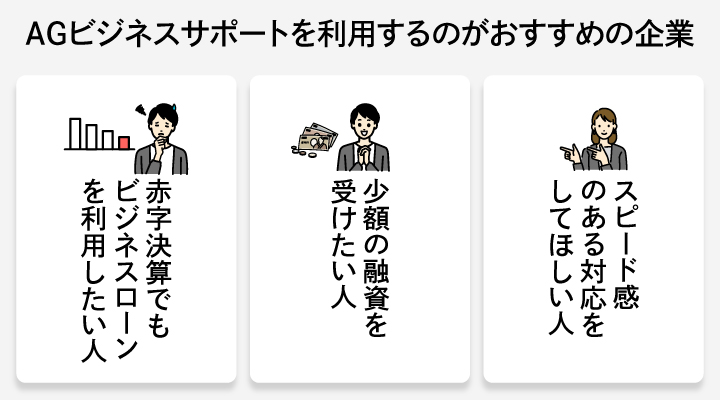

AGビジネスサポートを利用するメリット

AGビジネスサポートを利用するメリット

- ノンバンク系であるため、損失決算でも融資の検討が可能

- 50万円(※1)からの小額融資に対応しており、少額でもビジネスローンを使える

- 最短即日(※2)融資が可能で、急ぎの資金調達でも借りられる可能性がある

(※1,2 2025年11月時点 公式サイトに記載 )

AGビジネスサポートはノンバンク系であるため、過去の財務内容のみでなく現在の事業の状況を鑑みて融資実行の可否を検討します。

さらに、AGビジネスサポートは50万円(※1)からの少額融資に対応しているため、初回利用時のハードルが比較的低いです。

これにより、事業者が段階的な資金調達でビジネスローンを借りることができ、事業規模に応じた柔軟な資金調達が可能と言えます。

また、最短即日(※2)融資ができ、申込から融資まですばやく対応されるため、緊急の需要に対してもスピーディにビジネスローンを借りることができ、事業機会を逃すリスクを軽減できるでしょう。

以上の内容より、AGビジネスサポートは比較的利用しやすく、迅速な融資を求める個人事業主や中小企業におすすめです。

(※1,2 2025年11月時点 公式サイトに記載 )

AGビジネスサポートを利用するデメリット

・銀行融資と比べビジネスローンの利息が年3.1%〜18.0%(※)と高めに設定されている

(※ 2025年11月時点 公式サイトに記載 )

GrowthPartners税理士法人代表、税理士(登録番号129666)

山岸 秀地

AGビジネスサポートは、担保・保証人が原則不要となっています。(※ただし、法人の場合は代表者が原則連帯保証)

そのため、資産が少ない個人事業主でも申込みのハードルが低いと言えるでしょう。

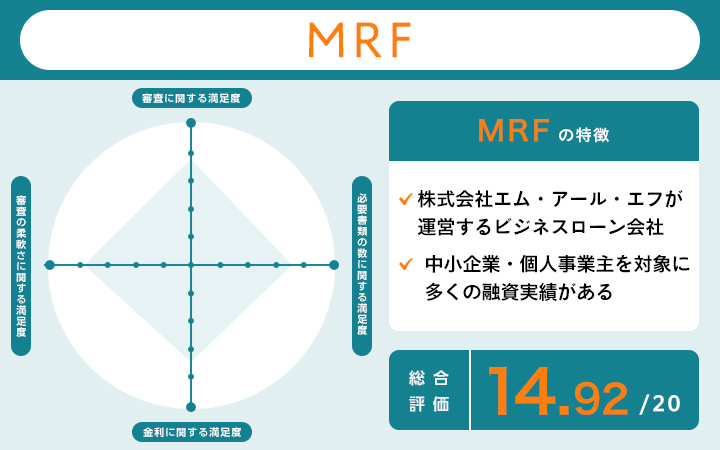

MRF

出典:MRF

MRFとは

※レーダーチャートの詳細はこちら

MRFは、平成24年4月に設立された株式会社エム・アール・エフが運営するビジネスローン会社で、中小企業・個人事業主が借りられるよう支援し、融資残高340億円(※1)の実績があります。

また、西日本エリアを中心に9拠点(※2)を展開し、個人事業主から法人まで幅広くビジネスローンが借りられる環境を提供しています。

(※1,2 2025年11月時点 公式サイトに記載 )

| 独自の審査基準 | あり |

|---|---|

| 種別 | ノンバンク |

| 融資可能金額(※1) | 50万円~3億円(※プランによって異なる) |

| 担保 | 必要(不動産の担保) |

| 保証人 | 原則不要 |

| 必要書類 | 本人確認書類(運転免許証等)2点/不動産登記簿謄本/営業許可証または届出書/事業実績証明書(決算書など)/残高証明書など(プランにより異なる) |

| 金利(※2) | 4.00%〜15.00%(※プランによって異なる) |

(※1,2 2025年11月時点 公式サイトに記載 )

MRFを利用するメリット

MRFを利用するメリット

- ノンバンク系で審査基準が比較的緩いため、業績不振でもビジネスローンを利用できる可能性がある

- スピード感のある対応力で、迅速にビジネスローンを借りることができる

- 各種資格保有者(FP2級、宅建士、貸金業務取扱主任者)による課題解決力を掲げ、自分に適したプランでビジネスローンが借りられる

MRFはノンバンク系であるため、過去の売上実績や今後の事業計画を重視して融資判断を行い、損失決算の事業者でもビジネスローンが借りられる可能性があります。

このため、一時的な業績悪化で銀行から断られた事業者でも、将来性を評価してもらえる機会があると言えます。

また、スピード感のある対応力を強みとしており、ビジネスローンを通して事業者の急な資金需要に迅速に応えることで、事業者が事業機会を逃すリスクを抑えることができるでしょう。

さらに、MRFは各種専門家による課題解決力を掲げており、顧客の需要に合わせてビジネスローンが借りられるため、個別の事情に応じた柔軟な資金調達ができる可能性があります。

以上より、MRFは専門的な資格を持つ担当者による個別相談を重視する中小企業におすすめです。

MRFを利用するデメリット

・前提として、不動産の担保が必要となり利用ハードルは高くなりやすい

GrowthPartners税理士法人代表、税理士(登録番号129666)

山岸 秀地

MRFは、連帯保証人が原則不要で借りられます。

保証人を用意できない個人事業主でも申し込めるため、人的リスクを回避しつつ資金調達のハードルが下がるでしょう。

アクト・ウィル

出典:アクト・ウィル

アクト・ウィルとは

※レーダーチャートの詳細はこちら

アクト・ウィル株式会社は平成25年5月設立の資本金5,500万円(※)の貸金業者で、中小企業向けビジネスローンを専門に取り扱っています。

東京都豊島区に本社を構える同社は、信用保証融資や不動産担保融資などの多様なビジネスローンを提供し、借りられる機会を広げています。

(※2025年11月時点 公式サイトに記載 )

| 独自の審査基準 | あり |

|---|---|

| 種別 | ノンバンク |

| 融資可能金額(※1) | 500万円~2億円(※プランによって異なる) |

| 担保 | 有担保・無担保プランどちらもあり |

| 保証人 | 原則不要 |

| 必要書類 | 必要書類は審査後に案内 |

| 金利(※2) | 5.00%〜20.00%(※プランによって異なる) |

(※1,2 2025年11月時点 公式サイトに記載 )

アクト・ウィルを利用するメリット

アクト・ウィルを利用するメリット

- ビジネスローン専門に取り扱う金融業者でスピーディな審査対応が可能

- 担保や保証人不要で借りられるビジネスローンを提供している

アクト・ウィル株式会社はビジネスローンを専門に取り扱う貸金業者として、迅速な審査とスピーディな融資実行を強みとしています。

また、経験豊富なスタッフが企業ごとの資金ニーズに合わせたビジネスローンを提案が受けられます。

この時点で、現状の財務状況や過去の借入履歴等を踏まえて、客観的なプランを提案してもらうことも可能です。

アクト・ウィルは、金融アドバイザーとしてのコンサルティング機能も持ち、単なる資金提供に留まらない総合的なサポートを提唱しています。

そのため、アクト・ウィルは資金調達の迅速性と柔軟な審査体制を求める中小企業経営者におすすめです。

アクト・ウィルを利用するデメリット

・融資の種類によってはビジネスローン利用時のコスト負担が大きい場合がある

クレディセゾンカード(ビジネスサポートローン)

クレディセゾンカード(ビジネスサポートローン)とは

クレディセゾンのビジネスサポートローンは、既存のセゾンビジネスカードに融資オプションを導入できるサービスで、最大950万円(※1)まで借りられるビジネスローンです。

中小企業や個人事業主を対象とし、年率2.8%~18.0%(※2)の低金利で事業資金を調達でき、従来のキャッシング機能よりも有利な条件で借りられます。

(※1,2 2025年11月時点 公式サイトに記載 )

| 独自の審査基準 | あり |

|---|---|

| 種別 | ノンバンク |

| 融資可能金額(※1) | 最大950万円 |

| 担保 | 不要 |

| 保証人 | 不要 |

| 必要書類 | 所得証明書類の提出(WEB・郵送 等) |

| 金利(※2) | 実質年率2.8%~18.0% |

(※1,2 2025年11月時点 公式サイトに記載 )

クレディセゾンカード(ビジネスサポートローン)を利用するメリット

クレディセゾンカード(ビジネスサポートローン)を利用するメリット

- キャッシングよりも低金利でまとまった金額、使用用途に縛られない資金調達が可能なビジネスローン

- 既存のカードに機能追加するのみで手軽に借りられる

クレディセゾンカード(ビジネスサポートローン)を利用するメリット

クレディセゾンのビジネスサポートローンは、年率2.8%~18.0%(※1)という低金利設定により、一般的なビジネスローンと比較して利息負担を軽減できる場合があります。

そのため、110万円(※2)以上の融資枠で適用される優遇金利は、長期的な資金調達において大きなコスト削減効果が期待できるでしょう。

また、クレディセゾンは既存のセゾンビジネスカードに機能を加えるのみで使えるようになり、新規カード発行の必要がなく迅速にビジネスローンが借りられる利便性を提供していると言えます。

さらに、所得証明書類到着から1週間~10日(※3)程度で融資まで完了し、事業資金の緊急調達ニーズにも対応できる可能性が高いです。

以上の内容より、クレディセゾンはキャッシングよりも低金利、まとまった金額、使用用途に縛られない資金調達を重視する中小企業や個人事業主におすすめです。

(※1~3 2025年11月時点 公式サイトに記載 )

クレディセゾンカード(ビジネスサポートローン)を利用するデメリット

・セゾンビジネスカードの保有が前提で、新規顧客は借りるまでにカードの審査に通ることが必要になる

ドコモ・ファイナンス(BUSINESS LOAN)

ドコモ・ファイナンス(BUSINESS LOAN)とは

株式会社ドコモ・ファイナンスは関東財務局長登録の貸金業者で、経営者と個人事業主向けのビジネスローンを提供しています。

同社のdスマホローンBUSINESSは最大1,000万円(※)まで借りられ、カードローン型と完済型の2タイプから選択可能なビジネスローンです。

(※ 2025年11月時点 公式サイトに記載 )

| 独自の審査基準 | あり |

|---|---|

| 種別 | ノンバンク |

| 融資可能金額(※1) | 10万円~1,000万円 |

| 担保 | 不要 |

| 保証人 | 不要 |

| 必要書類 | 本人確認書類、確定申告書・課税証明書・源泉徴収票のいずれか 等 |

| 金利(※2) | カードローン型 年5.0%~18.0%/完済型 年4.8%~17.8% |

(※1,2 2025年11月時点 公式サイトに記載 )

ドコモ・ファイナンス(BUSINESS LOAN)を利用するメリット

ドコモ・ファイナンス(BUSINESS LOAN)を利用するメリット

- 最短60分(※1)審査で即日融資可能なスピーディなビジネスローン

- 少額10万円(※2)から借りられる利用しやすい設定

(※1,2 2025年11月時点 公式サイトに記載 )

ドコモ・ファイナンス(BUSINESS LOAN)を利用するメリット

ドコモ・ファイナンスのBUSINESS LOANは最短60分(※1)で審査結果が出て、最短即日(※2)でのビジネスローン融資ができます。

そのため、急な資金需要や売上入金までのつなぎとして、迅速に借りられる体制ができていると言えます。また、審査時間が短いことから、審査の基準もある程度限られていることが想定できます。

また、契約枠はどちらのプランでも10万円(※3)から1,000万円(※4)まで幅広く設定されており、小規模な資金から規模に応じてビジネスローンが借りられます。

カードローン型を選択すれば、契約枠内で繰り返し利用でき、必要な時にいつでも追加融資を受けることが可能です。

また、法人経営者または個人事業主が対象となっており、事業性資金だけでなく、プライベートでも利用可能と謳っています。もちろん、調達面だけの話であり、税務面などは別の話です。

なお、貸金業法の総量規制で審査面から限度額にも注意が必要な可能性があります。

以上の内容より、ドコモ・ファイナンスは迅速な資金調達と柔軟な借入条件を求める法人代表者または個人事業主におすすめと言えます。

(※1~4 2025年11月時点 公式サイトに記載 )

ドコモ・ファイナンス(BUSINESS LOAN)を利用するデメリット

・申し込みはWebサイトからのみ可能で、電話や郵送からはできない

【業態別】借りやすいおすすめのビジネスローンを紹介

【業態別】借りやすいおすすめのビジネスローン

審査が柔軟な個人事業主向けのビジネスローンなら

| サービス名 | 個人事業主対応の有無 | 担保・保証人の有無 | 必要書類 |

|---|---|---|---|

| アクト・ウィル | 公式サイトに記載なし | プランによって必要になるケースあり | 本人確認書類/決算報告書 |

| アコム | あり | なし | 直近1期分の確定申告書 |

審査が柔軟な傾向にある個人事業主向けのビジネスローンなら、アクト・ウィルの利用がおすすめです。

アクト・ウィルは、赤字決算でも融資してもらえる可能性があります。

また、幅広い融資額に対応し、個人事業主の方でも利用しやすい場合があります。

これらの柔軟な審査を行うビジネスローンを探している個人事業主の方も、資金調達が可能な場合があります。

審査が甘い法人向けのビジネスローンなら

| サービス名 | 金利(※1) | 融資限度額(※2) | 必要書類 |

|---|---|---|---|

| アクト・ウィル | 5.00%〜20.00%(プランにより異なる) | 2億円まで(プランにより異なる) | 本人確認書類/決算報告書 |

| PayPay銀行 | 年1.8%〜13.8% | 最大1,000万円 | 原則不要 |

(※ 2025年11月時点 各公式サイトに記載 )

審査が柔軟な法人向けのビジネスローンのおすすめは「アクト・ウィル」です。

アクト・ウィルは担保や保証人を用意することはなく、プランによって異なりますが年5.00%〜20.00%(※)の金利で、審査が柔軟なビジネスローンを探している法人にとって特徴的な融資姿勢を持つローン会社です。

(※2025年11月時点 公式サイトに記載)

独自の審査基準によって他の金融機関で断られた場合でも、融資が可能な場合もあります。

これにより、急な資金需要や銀行融資を断られた経営者でも事業資金を調達できるメリットがあると言えるでしょう。

ビジネスローンおすすめ業者ランキング

過去に借りやすさを重視してビジネスローンを利用した経験のあるユーザー64人を対象にアンケートを実施し、7人以上利用者がいた業者から上位4業者のランク付けを行いました。

| 業者名 | 1位 AGビジネスサポート | 1位 アクト・ウィル | 3位 MRF | 4 位 クレディセゾンカード(ビジネスサポートローン) |

|---|---|---|---|---|

| 利用者数 | 23人 | 14人 | 10人 | 9人 |

| 総合点数 | 12点 | 12点 | 10点 | 5点 |

| 審査の満足度(5点満点) | 3.87 | 3.71 | 3.60 | 3.00 |

| 必要書類の数の満足度(5点満点) | 3.61 | 3.50 | 3.50 | 2.67 |

| 金利の満足度(5点満点) | 3.48 | 3.64 | 3.50 | 3.11 |

| 審査の柔軟さの満足度(5点満点) | 3.96 | 3.93 | 3.60 | 2.78 |

| 融資可能金額(※1) | 50万円~1,000万円 | 500万円~2億円(※プランによって異なる) | 50万円~3億円(※プランによって異なる) | 最大950万円 |

| 必要書類 | (法人)代表者の本人確認書類、決算書 等/(個人事業主)本人確認書類、確定申告書、当社所定の事業内容確認書 等 | 必要書類は審査後に案内 | 本人確認書類(運転免許証等)2点/不動産登記簿謄本/営業許可証または届出書/事業実績証明書(決算書など)/残高証明書など(プランにより異なる) | 所得証明書類の提出(WEB・郵送 等) |

| 金利(※2) | 実質年率3.1%〜18.0%(※事業者向けビジネスローン) | 5.00%〜20.00%(※プランによって異なる) | 4.00%〜15.00%(※プランによって異なる) | 実質年率 2.8%~18.0% |

(※1,2 2025年11月時点 各公式サイトに記載)

※アンケート調査の回答を基にランキングを作成しています

借りやすいビジネスローンを一覧表で比較

| 比較項目 | AGビジネスサポート | MRF | アクト・ウィル | クレディセゾンカード(ビジネスサポートローン) | ドコモ・ファイナンス |

|---|---|---|---|---|---|

| 独自の審査基準 | あり | あり | あり | あり | あり |

| 種別 | ノンバンク | ノンバンク | ノンバンク | ノンバンク | ノンバンク |

| 融資可能金額(※1) | 50万円〜1,000万円(※事業者向けビジネスローン) | 50万円~3億円(※プランによって異なる) | 500万円~2億円(※プランによって異なる) | 最大950万円 | 10万円~1,000万円 |

| 担保 | 不要 | 必要(不動産の担保) | 有担保・無担保プランどちらもあり | 不要 | 不要 |

| 保証人 | 原則不要(※ただし、法人の場合は代表者が原則連帯保証) | 原則不要 | 原則不要 | 不要 | 不要 |

| 必要書類 | (法人)代表者の本人確認書類、決算書 等/(個人事業主)本人確認書類、確定申告書、当社所定の事業内容確認書 等 | 本人確認書類(運転免許証等)2点/不動産登記簿謄本/営業許可証または届出書/事業実績証明書(決算書など)/残高証明書など(プランにより異なる) | 必要書類は審査後に案内 | 所得証明書類の提出(WEB・郵送 等) | 本人確認書類、確定申告書・課税証明書・源泉徴収票のいずれか 等 |

| 金利(※2) | 実質年率3.1%〜18.0%(※事業者向けビジネスローン) | 4.00%〜15.00%(※プランによって異なる) | 5.00%〜20.00%(※プランによって異なる) | 実質年率2.8%~18.0% | カードローン型 年5.0%~18.0%/完済型 年4.8%~17.8% |

(※1,2 2025年11月時点 各公式サイトに記載 )

ビジネスローンを必ず借りたい人向けの必須チェックポイント

対サービス

申し込み条件を満たしているか

ビジネスローンを借りたい場合、まずは申し込み可能な条件に適しているかどうかの確認が重要となります。

申込条件には事業年数や年収などの基準があるため、これらをクリアできない場合は審査通過が困難となります。

例えば赤字決算を続けている企業の場合、赤字でも受付可能とするサービスを選択することが必要です。

その他にも税金滞納がある場合は、滞納状況でも相談対象としている業者を探すのが効果的でしょう。

ノンバンク系のビジネスローンか

ビジネスローンで融資を受けたい方は、銀行系より審査基準が柔軟なノンバンク系を選定することが大切です。

ノンバンク系のビジネスローンは独自の審査を採用しており、銀行では困難な状況でも融資実行の可能性があります。

具体的には、消費者金融やクレジット会社が提供するサービスがあり、これらは審査が早く即日融資にも対応している場合が多いです。

ただし金利は銀行系に比べて高めであるため、借入期間などの返済計画を慎重に考える必要があります。

少額からローンを組めるか

借り入れを成功させるためには、小口融資に対応したビジネスローンを選択することがポイントです。

融資希望額を抑えることで審査のハードルが下がり、承認される可能性が高まる傾向にあります。

多くのノンバンク系業者では50万円程度から対応しており、初回利用者でも申込みしやすい設定となっています。

また、少額での利用実績を積むことで、将来的により大きな融資額の審査において有利になる効果も期待できます。

対自身

書類は漏れがなく準備できるか

ビジネスローンの審査を円滑に進めるためには、書類を漏れがなく準備することが重要なポイントとなります。

不備や間違いなどがある場合、審査が長期化したり融資が不可能となる可能性があるため、事前の準備が成功の鍵を握っています。

一般的にビジネスローンの必要書類には、本人確認資料・決算書・法人の登記簿謄本・納税証明書などがあり、金融機関により必要な書類は異なるため事前確認が必須です。

例えば、納税証明書や印鑑登録証明書には種類や期限があり、書類の種類や年度を間違えて再準備が必要になるケースもあります。

そのため、各金融機関のホームページで必要書類の詳細を確認し、余裕をもって書類を準備することで審査遅延のリスクを避けることができるでしょう。

虚偽申告なしで申込条件を満たせるか

ビジネスローンの申込時には、正確な情報を記載することで信頼性を確保し、審査通過の可能性を高められます。

虚偽申告は金融機関との信頼関係を損ない、審査において不利な要因となるため絶対に避けるべき行為です。

また、審査では申込書の内容と提出書類の照合が行われ、決算書に記載された資本金と申込内容が異なると虚偽申告とみなされるリスクがあります。

仮に虚偽申告で審査を通った場合でも、それが後になって明らかとなった場合は、強制的な解約や融資額の一括返済を求められ、最悪の場合は詐欺罪となるケースもあります。

申込条件を満たしているかを事前に十分確認し、少しでも不安な点があれば事前に金融機関に相談することで、適切な申込手続きを進めることができます。

ビジネスローンを必ず借りたい人向けの申込する流れ

1,申込条件を厳密に確認

ビジネスローンを借りる際は、条件を満たしているかを厳密に把握しておくことが必要不可欠です。

それぞれの金融機関は独自の基準を設定しており、事業の経歴や決算期数などの適していることが審査通過の前提となります。

なお、申込条件の確認を怠った場合、審査で無駄な時間を費やしたり、資金調達の機会を逃すリスクが高まる可能性があります。

例として、PayPay銀行のビジネスローンでは事業の経歴が2年(※1)以上または決算2期(※2)終了が条件となっています。

申込前には必ず自社の状況と照らし合わせ、適格性を慎重に評価することが重要です。

(※1,2 2025年11月時点 公式サイトに記載 )

2,必要最低限の金額で申込

ビジネスローンを借りられる可能性を少しでも高めたい場合、借入額を実際に必要な金額のみにすることが肝心です。

余剰な資金を申請すると審査で計画性を疑われ、金利負担も増大する恐れがあります。

金融機関は申込金額の妥当性を重視し、資金使途との整合性を厳格にチェックする可能性が高いです。

そのため、設備投資であれば見積書、運転資金なら資金繰り表など、詳細のエビデンスとなる資料による裏付けが必要となるケースがあります。

現実的な返済計画と照らして適正額を算出し、過大申請による審査リスクを回避しましょう。

3,審査

申込後、提出書類による総合的な返済能力の判定が実施されます。

審査では経営状況や信用情報、納税状況、加えて過去の返済実績と将来の収益見通しなどが重要な評価基準になる可能性が高いです。

また、審査では過去の返済実績と将来の収益見通しが重要な評価基準になると言えるでしょう。

消費者金融系では最短で約60分、銀行系でも3営業日程度で結果が通知される可能性があります。

しかし、書類不備や虚偽申告があると審査が長期化するため、正確かつ十分な情報提供が不可欠です。

4,契約

審査通過後に融資条件の提示と正式契約手続きが行われます。

金銭消費貸借契約により、借入条件や返済義務が法的に確定します。

契約内容には金利や返済日、延滞時の措置など重要事項が載っているため、詳細な確認が重要です。

さらに、証書貸付型では一括借入、カードローン型では限度額内での反復利用が可能になるケースがあります。

契約締結により資金調達が実現し、事業計画の実行段階に移行できるでしょう。

5,入金

契約完了後に指定口座への振込または現金引き出しによる資金受取が可能となります。

金融機関によりATM利用や即時振込など、多様な借入方法が用意されています。

平日14時までの手続き完了であれば当日入金、それ以降であれば翌営業日対応が一般的だと言えます。

例えば、PayPay銀行では借入を行った後に即座に普通預金口座へ入金される仕組みです。

なお、入金確認後は計画通りの資金活用を開始し、適切な返済管理を継続する必要があります。

ビジネスローンを借りたい人が注意するポイント

誇大広告を売っている詐欺業者に注意する

ビジネスローンを借りたいと言っても、「必ず借りれる」などの誇大広告を掲げる業者には申し込みをしてはいけません。

貸金業法により正規の業者は「必ず借りれる」といった表現を使うことが禁止されています。

このような宣伝をしている業者の多くは闇金などの違法業者であり、法外な金利や手数料を請求されるリスクが高くなります。

適切な貸金業者かどうかを知りたい場合は、金融庁の「登録貸金業者情報検索」で事前に調べることが重要です。

複数のビジネスローンに申込する

審査通過率を向上させるために、いくつかのビジネスローンへの申し込みを行う方法があります。

ただし、同時期に複数社へ申し込むと「資金繰りに困窮している申込者」という印象を与える可能性があるため注意が必要です。

効果的な申込み方法としては、1社ずつ審査結果を待ってから次の申し込みを行うことが推奨されています。

なお、申し込み情報は信用情報機関で共有されるため、短期間での多重申し込みは審査に悪影響を及ぼす場合があります。

必要資金が1社では足りない場合のみ、前もって複数社への申し込みを考えると良いです。

どうしても審査に通らない場合は他の方法も検討する

どうしてもビジネスローンの審査に通らない場合は、以下のような方法も検討しましょう。

補助金・助成金

補助金・助成金は国や自治体のサポートがある返済義務のない資金であり、事業資金調達の有効な選択肢となります。

具体的には、創業補助金やものづくり補助金、小規模事業者持続化補助金など多様な制度が用意されています。

ただし申請から受給まで通常1年程度かかることが多いため、即座に資金が必要な場合には不向きな場合があります。

さらに、審査には詳細な事業計画書の作成が必要であり、採択率は30~50%程度となっている点にも注意が必要です。

ファクタリング

ファクタリングは、売掛債権をファクタリング会社に売ることで資金化する手法です。

審査対象が売掛先の信用力となるため、信用力に自信がない場合でも利用可能な場合があります。

およそ2時間から即日での資金調達が可能な業者も存在し、迅速な資金確保に適しています。

ただし手数料が高めに設定されており、売掛債権がない場合は利用できないというデメリットがあります。

なお「審査なし」をアピールする業者は違法な業者の可能性が高いため避けた方が良いでしょう。

カードローン

個人事業主の場合、事業性資金として個人向けカードローンを利用する選択肢もあります。

消費者金融や銀行系のカードローンは審査が比較的柔軟で、当日の融資ができるケースが多くあります。

しかし、総量規制により年収の3分の1を超える借入は不可能なため、高額な事業資金には向いていないケースがあります。

また、事業目的での利用が明確に禁止されているカードローンもあるため、利用規約の確認が必要です。

なお、複数のカードローンを同時申し込みすると審査に悪影響となる場合があるため、1社ずつの申し込みが推奨されます。

【2025年最新】借りやすいビジネスローンの評価を紹介!

ここでは借りやすいビジネスローンのGoogleマップの評価をまとめました。

| サービス名 | Googleマップの評価 |

|---|---|

| AGビジネスサポート | 2.0/5(7件) |

| MRF | 1.0/5(3件) |

| アクト・ウィル | 4.2/5(5件) |

| クレディセゾンカード | 1.5/5(38件) |

| ドコモ・ファイナンス | 1.5/5(6件) |

出典:Googleマップ

※2025年12月1日時点

必ず借りれるビジネスローンに関するよくある質問

借金が4社ある状況でも借りれる?

複数の借入があっても、一定の条件を満たしていれば融資を受けられる可能性があります。

ただし、他社借入の金額や数によって審査の厳しさが変わることを知っておくべきです。

この理由は、金融機関が返済可能かを慎重に見定めるためです。多重債務になるほど、貸し手側にとって危険度が大きくなり、審査がより厳格になる傾向があります。

具体的には、借入4社の状態では年収の3分の1以内の総量規制を守ることが前提となります。

また、総量規制を鑑みた場合、消費者金融では4社目の審査に通ることは厳しくなりますが、ビジネスローンの場合は事業用資金として総量規制の対象から外れるケースとなる場合があります。

一方で、延滞歴がある場合や返済比率が高い場合は審査通過が困難になる可能性が高いです。

ビジネスローンの審査の難易度は?

ビジネスローンの審査の通りやすさは、銀行からの借入と比べて通りやすい水準にあります。

審査が比較的通りやすい理由として、融資額を少なくすることで危険度を減らしている点があります。

また、高い金利設定により貸し倒れリスクをカバーしているため、審査基準も柔軟になっているでしょう。

具体例として、ノンバンク系のビジネスローンでは損失決算や債務超過でも、将来的な視点からビジネスが評価されれば融資が可能となるケースがあります。

一方、銀行系のビジネスローンは審査がより厳格で、安定した業績と財務状況に重点が置かれることが多いです。

注意点として、審査が甘いと謳う業者の中には違法業者も存在するため、金利が年20%を超えるような業者は避けた方が良いでしょう。

過去に借りやすさを重視してビジネスローンを利用した方へのアンケート調査

| アンケート調査対象 | 過去に借りやすさを重視してビジネスローンを利用したユーザー |

|---|---|

| 調査概要 | 過去に借りやすさを重視してビジネスローンを利用した方へのアンケート調査 |

| 調査方法 | インターネットアンケート |

| アンケート集計人数 | 64人 |

| 事業形態 | 法人 | 個人事業主 |

|---|---|---|

| 人数 | 23人 | 41人 |

| 金額 | 〜100万円未満 | 100万円〜200万円未満 | 200万円〜500万円未満 | 500万円〜1,000万円未満 | 1,000万円以上 |

|---|---|---|---|---|---|

| 人数 | 22人 | 14人 | 23人 | 5人 | 0人 |

利用したことのあるビジネスローンはどこですか?

| 業者名 | 利用者数 |

| AGビジネスサポート | 23 |

| MRF | 10 |

| アクト・ウィル | 14 |

| クレディセゾンカード(ビジネスサポートローン) | 9 |

| ドコモ・ファイナンス | 3 |

| その他 | 5 |

審査に関してどのように感じましたか?

| 業者名 | 甘いと感じた | やや甘いと感じた | 普通 | やや厳しいと感じた | 厳しいと感じた | 平均点数 |

| AGビジネスサポート | 5 | 12 | 5 | 0 | 1 | 3.87 |

| MRF | 2 | 4 | 3 | 0 | 1 | 3.60 |

| アクト・ウィル | 3 | 5 | 5 | 1 | 0 | 3.71 |

| クレディセゾンカード(ビジネスサポートローン) | 1 | 2 | 3 | 2 | 1 | 3.00 |

| ドコモ・ファイナンス | 1 | 0 | 1 | 1 | 0 | 3.33 |

| その他 | 1 | 2 | 2 | 0 | 0 | 3.80 |

必要書類の数に関してどう感じましたか?

| 業者名 | とても少ないと感じた | 少ないと感じた | 普通 | 多いと感じた | とても多いと感じた | 平均点数 |

| AGビジネスサポート | 4 | 8 | 9 | 2 | 0 | 3.61 |

| MRF | 2 | 2 | 5 | 1 | 0 | 3.50 |

| クレディセゾンカード(ビジネスサポートローン) | 0 | 2 | 3 | 3 | 1 | 2.67 |

| ドコモ・ファイナンス | 1 | 1 | 0 | 1 | 0 | 3.67 |

| その他 | 0 | 1 | 4 | 0 | 0 | 3.20 |

金利はどう感じましたか?

| 業者名 | 安いと感じた | やや安いと感じた | 普通 | やや高いと感じた | 高いと感じた | 平均点数 |

| AGビジネスサポート | 4 | 7 | 9 | 2 | 1 | 3.48 |

| MRF | 0 | 6 | 3 | 1 | 0 | 3.50 |

| アクト・ウィル | 3 | 5 | 4 | 2 | 0 | 3.64 |

| クレディセゾンカード(ビジネスサポートローン) | 0 | 3 | 4 | 2 | 0 | 3.11 |

| ドコモ・ファイナンス | 1 | 0 | 1 | 1 | 0 | 3.33 |

| その他 | 0 | 0 | 4 | 1 | 0 | 2.80 |

審査の柔軟さに関する満足度を教えてください

| 業者名 | 大変満足 | やや満足 | 普通 | やや不満 | 大変不満 | 平均点数 |

| AGビジネスサポート | 5 | 13 | 4 | 1 | 0 | 3.96 |

| MRF | 1 | 5 | 3 | 1 | 0 | 3.60 |

| アクト・ウィル | 1 | 11 | 2 | 0 | 0 | 3.93 |

| クレディセゾンカード(ビジネスサポートローン) | 1 | 1 | 3 | 3 | 1 | 2.78 |

| ドコモ・ファイナンス | 1 | 1 | 1 | 0 | 0 | 4.00 |

| その他 | 0 | 4 | 1 | 0 | 0 | 3.80 |

GrowthPartners税理士法人代表、税理士(登録番号129666)、著書:9割の社長が勘違いしている資金調達の話

山岸 秀地

必ず借りられるビジネスローンがない理由として、信用リスクの管理が不可欠な点が挙げらます。

金融機関は貸倒れリスクを避ける必要があり、返済能力を審査せずに融資することは法的にも実務的にも不可能です。